Смотрите также

08.12.2025 08:48

08.12.2025 08:48Трудно не быть оптимистом, когда S&P 500 вступает в сезонно сильный период, а ФРС собирается снижать ставки. Широкий фондовый индекс поднялся до максимальной отметки с конца октября, однако фиксация прибыли в преддверии заседания FOMC не позволила ему удержаться на локальном максимуме. При этом перспективы рынка акций США остаются «бычьими».

Более трех четвертей опрошенных Bloomberg управляющих активами позиционируют свои портфели для рискованной рыночной среды. По их мнению, устойчивый глобальный рост, дальнейшие разработки в сфере технологий искусственного интеллекта, ослабление денежно-кредитной политики ФРС и фискальные стимулы будут поддерживать рынки акций.

Ожидания рыночной среды в 2026

По мнению Citadel Securities, S&P 500 продолжит ралли благодаря все еще легкому позиционированию и FOMO. Страх упустить выгоду будет подталкивать инвесторов к покупке американских долевых ценных бумаг. При этом розничные инвесторы остаются высоко вовлеченными. Их компания называет основными ценопоставщиами.

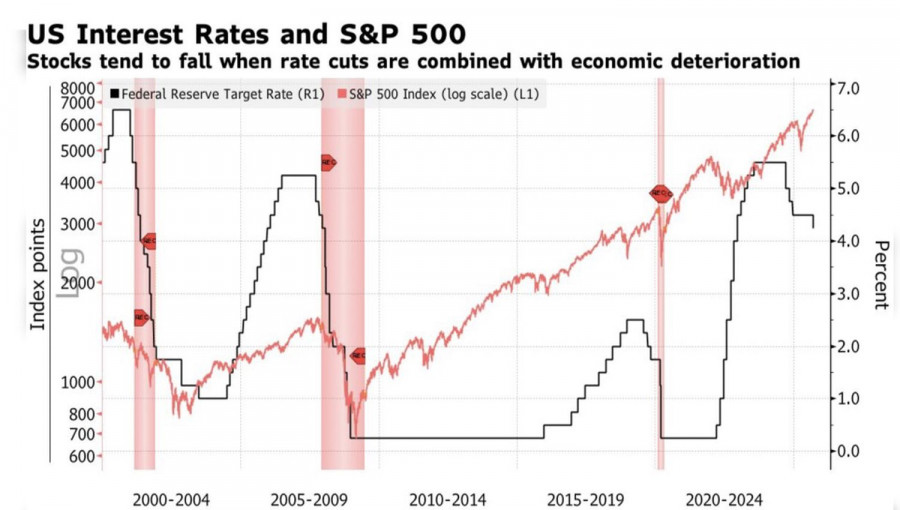

Truist обращает внимание, что из семи «бычьих» рынков S&P 500, которые сумели преодолеть рубеж в три года, средняя доходность в четвертый год составила 15%. Исторические закономерности, включая высокие показатели широкого фондового индекса в периоды снижения ставки по федеральным фондам и прирост в аналогичных циклах, позволяют утверждать, что ралли рынка акций США далеко не закончено.

Динамика S&P 500 и ставки по федеральным фондам

Инвесторы верят в продолжение северного похода S&P 500. По данным EPFR, они вложили в ETF на американские акции $800 млрд за неделю. Причем приток имеет место на протяжении 12 пятидневок подряд. Есть и тревожный знак: из ориентированных на технологические компании специализированных биржевых фондов был зафиксирован отток в $1,1 млрд. Это подтверждает идею ротации: имеет место диверсификация портфелей от технологических гигантов к компаниям малой капитализации.

Bank of America предупреждает, что обновленные прогнозы FOMC могут обернуться откатом S&P 500. Широкий фондовый индекс растет благодаря режиму Златовласки, когда экономика не слишком горячая, чтобы позволить ФРС снизить ставки. И не слишком холодная, чтобы начать бояться рецессии. Если в своих оценках Комитет покажет страх перед спадом или не удовлетворит пожелания срочного рынка о двух-трех актах монетарной экспансии в 2026, дело может закончиться укреплением доллара США и падением акций.

Однако учитывая ожидания Рождественского ралли и навык розничных инвесторов выкупать провалы, за судьбу широкого фондового индекса можно не беспокоиться.

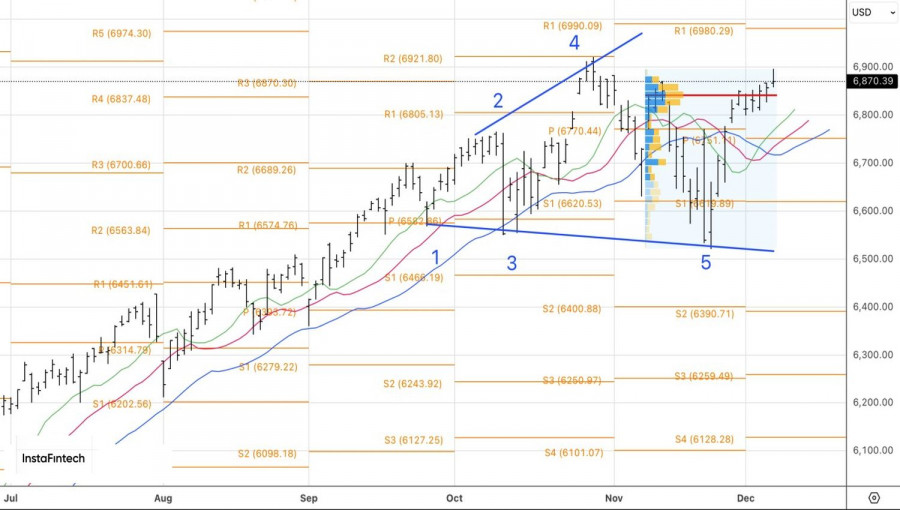

Технически на дневном графике S&P 500 формирование бара с высокой верхней тенью может стать первым признаком, что «быки» выдохлись. Тем не менее настроения остаются позитивными, и отбой от справедливой стоимости на 6840 или пивот-уровней 6805 и 6770 имеет смысл использовать для покупок.

Вы сегодня уже поставили лайк статье

*Представленный анализ рынка носит информативный характер и не является руководством к совершению сделки.